所有的牛市開始都是伴隨著強(qiáng)烈的價格和成交量上漲而展開反彈的

admin

一旦你確認(rèn)了熊市行情,賣掉了手中的股票,你所面臨的問題就是要觀望多久才能重返市場。如果你過早地買入,虛假的反彈會很快退去,你就會面臨損失。但是,如果你在最終咆哮般的復(fù)蘇時猶豫不決,你又會與機(jī)會擦肩而過。這時,每日的大盤指數(shù)又一次提供給你最好的參考。

市場本身永遠(yuǎn)都比某些投資者的個人建議可靠得多。

在每一次下跌的行情里(無論是溫和的還是嚴(yán)峻的),股市總是試圖反彈。不要馬上就回到市場,應(yīng)該等待市場自己來確定這是不是新一輪的牛市。

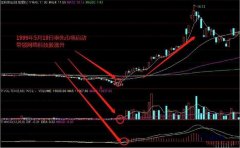

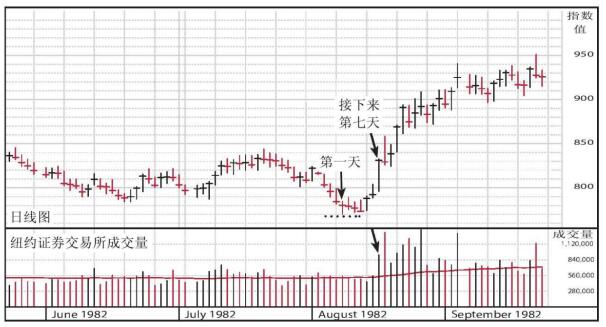

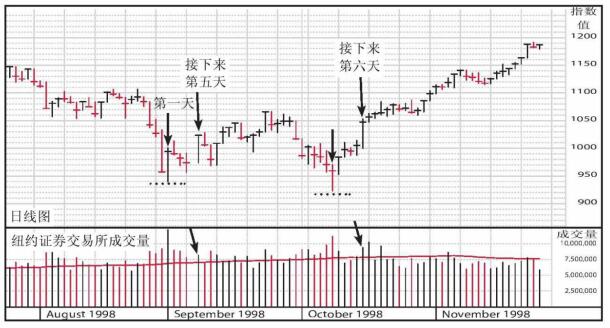

反彈通常表現(xiàn)為:主要指數(shù)在當(dāng)日或前幾日都走低,但是當(dāng)日收盤時卻高漲。比如,道瓊斯指數(shù)在早上開盤時下降了3%,但是隨后就恢復(fù)并在收盤時高漲。或者說道瓊斯指數(shù)在收盤時跌了2%,在第二天收盤時反彈。我們經(jīng)常把這種現(xiàn)象稱做反彈意圖,但也有意外的時候。例如,1998年10月伴隨高成交量,大盤筑底的第一天收盤時平均股價比前一交易日漲了一半。所以,需要耐心守候,頭幾天的指數(shù)上漲并不能告訴你反彈能否成功。

在反彈跡象呈現(xiàn)的第四天,如果你看到一項指數(shù)在高成交量的前提下暴漲,這就很可能是一次真正的反彈。最強(qiáng)勁的反彈勢頭,通常發(fā)生在首次反彈后的第4~7天。剛才提到的1998年的反彈就是發(fā)生在第五天,股價上漲了2.1%。一次暴發(fā)性的反彈應(yīng)該給人強(qiáng)勢、果斷、真實(shí)的感覺,而不是吝嗇、保守、只上漲1.5個百分點(diǎn)。通常這一天的成交量都高于平均值,除此之外,成交量還要比前一天高。

有時候(不過很少這樣),跟進(jìn)日也會在反彈首日的第三天就出現(xiàn)。這種情況下,反彈首日、次日和第三日的指數(shù)上揚(yáng)一定是非常強(qiáng)勁的,主要指數(shù)通常會在大成交量的基礎(chǔ)上激增1.5%~2%。

我曾經(jīng)認(rèn)為,1%的漲幅就可以判斷第二次確認(rèn)點(diǎn)。但是,由于許多投資機(jī)構(gòu)熟悉了我們的研究系統(tǒng),所以,我們在道瓊斯指數(shù)和納斯達(dá)克指數(shù)上明顯提高了這一判斷底線。從而將一些專業(yè)投資者通過操縱道瓊斯工業(yè)指數(shù)中的某些股票來制造虛假二次確認(rèn)點(diǎn)的可能性減小。

有這么幾種情況反彈會失敗。少數(shù)的大投資機(jī)構(gòu)會通過其巨大的購買力在某一天推動股票指數(shù)上揚(yáng),以此來制造第二次確認(rèn)點(diǎn)的假象。足夠精明的投資者如果繼續(xù)觀望,就會發(fā)現(xiàn)股市定會在未來的幾天里以高成交量下跌。

然而,僅憑兩次確定日后第二天的市場校正并不能說明這個兩次確認(rèn)日是虛假的。當(dāng)一次熊市觸底后,通常都會被拉到前幾日形成的底點(diǎn)附近以上。如果這些反彈或者嘗試至少比幾天來形成的最低點(diǎn)高一點(diǎn),那么這就是一次很有意義的反彈。

一兩次確認(rèn)信號并不意味著你可以毫不顧忌地買入,它只是告訴你可以買進(jìn)一些率先強(qiáng)勁反彈、突破價格形態(tài)的優(yōu)質(zhì)股,同時,再次確認(rèn)反彈是否成功也是至關(guān)重要的。

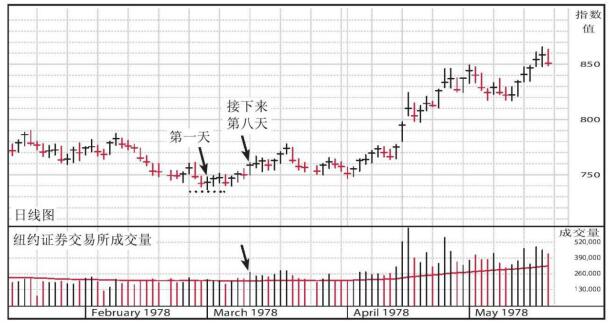

要記住:所有的牛市開始都是伴隨著強(qiáng)烈的價格和成交量上漲而展開反彈的,等待和觀察大盤表現(xiàn)絕對是值得的。下面幾幅圖是發(fā)生在1974~2003年大盤底部的案例(見圖9-12~圖9-18)。

圖 9-12 1974年道瓊斯工業(yè)指數(shù)市場底部

圖 9-13 1978年道瓊斯工業(yè)指數(shù)市場底部

圖 9-14 1982年道瓊斯工業(yè)指數(shù)市場底部

圖 9-15 1984年道瓊斯工業(yè)指數(shù)市場底部

圖 9-16 1990年道瓊斯工業(yè)指數(shù)市場底部

圖 9-17 1998年標(biāo)準(zhǔn)普爾500指數(shù)市場底部

圖 9-18 2003年納斯達(dá)克指數(shù)市場底部