復雜的股指期貨套期保值解讀

admin

1.投資者手中的股票組合價值金額與套保相對應的股值期貨合約價值金額恰好相等的幾率很小。

2.投資者手中的一籃子股票個性千差萬別,在股票指數(shù)下跌時,投資組合中有的股票下跌幅度大于指數(shù)的下跌幅度,有的股票比較抗跌,還有的甚至逆市上揚,很少有股票組合的漲跌幅與指數(shù)的波動幅度一致。

要想有效地、盡可能地完全對沖股市風險,就需要盡可能做到完全套保。而要做到完全套保,關(guān)鍵是確定對應所持有的股票組合究竟買賣多少對應數(shù)量的期指合約才是適當?shù)模窟@就要求解決上述股指期貨無法實現(xiàn)完全套保的兩個主要問題。

首先,如何解決投資者手中的股票組合價值金額與套保相對應的股值期貨合約價值金額恰好相等這個問題呢?主要方法是通過小幅調(diào)整股票組合中的股票品種和股票數(shù)量后,該問題便不難解決了。

關(guān)鍵是如何解決投資者手中的一籃子股票個性千差萬別的問題,這一點難度稍大。由于投資者不可能完全按照指數(shù)的構(gòu)成來買賣股票,為了使所持有的股票組合的波動幅度與股票指數(shù)的波動幅度盡可能達到一致,就需要對股票個性(市值)進行逐個修正,并在套保計算公式中采用修正后的股票組合總市值。這就需要引入股票和指數(shù)之間相關(guān)系數(shù)——β系數(shù)(讀作“貝塔系數(shù)”)。

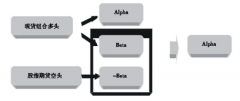

β系數(shù)指的是個股或股票組合與指數(shù)相比的活躍程度,用于表示個股或股票組合的漲跌與指數(shù)同方向漲跌的倍率。從下列公式中我們可看出β系數(shù)的重要性。

β=股票組合的價值變化/滬深300指數(shù)的價值變化

更進一步來說,“貝塔系數(shù)”反映的是某一投資對象相對于大盤指數(shù)的表現(xiàn)情況。當β=1時,股票或者股票組合與指數(shù)的漲跌幅度完全相同,風險相當;而當β>1時,股票或股票組合的漲跌變化幅度將大于指數(shù)的變化,風險也高于整個市場;當β<1時,情況恰好相反。如果β是負值,則顯示其變化的方向與大盤的變化方向相反:大盤漲的時候它跌,大盤跌的時候它漲。

假設某一股票組合的β值為+1.22,意味著滬深300股指期貨合約值每上漲1%,則股票組合值上漲1.22%。如果β=+0.85,表明滬深300股指期貨合約值每上漲1%,則股票組合值只上漲0.85%。但如果貝塔值為-1.22時,說明當股指期貨合約值每漲1%時,它可能跌1.22%。同理,指數(shù)如果跌1%,它有可能漲1.22%。所以,漲跌劇烈的股票β值通常大于1,而走勢平緩的股票β值則小于1。β系數(shù)也是根據(jù)歷史數(shù)據(jù)計算得到的,因此也可能在未來發(fā)生變化。在套期保值操作中,對β系數(shù)的跟蹤計算和監(jiān)控十分重要。

通過計算某種股票與指數(shù)之間的β系數(shù),就能夠揭示兩者之間的趨勢相關(guān)程度,最終可以得到整個股票組合的β系數(shù),再用它來修正最簡單的股指期貨套保計算公式:

套期保值合約手數(shù)=考慮股票活性而修正后的股票組合總市值/股指期貨合約價值金額

即:N=P×β/F

第二個問題也就基本解決了。

現(xiàn)在的問題是:怎樣獲得股票及股票組合的β值?獲得股票組合中各個股的β數(shù)據(jù)的途徑有兩條:

(1)自算。較為煩瑣,量少可以(見有關(guān)證券書籍)。

(2)查找。目前不少股票數(shù)據(jù)分析軟件都能提供最新的各股票β數(shù)據(jù),如港澳咨訊公司推出的《度量衡金融分析平臺》,萬德公司推出的《Wind資訊金融終端》均有詳細的各股相對滬深300指數(shù)的β數(shù)據(jù)。

獲得股票組合總β數(shù)值的途徑:

(1)手算:股票組合的β數(shù)值等于組合中各股票的β數(shù)值的加權(quán)平均,權(quán)數(shù)為各股票在組合中所占的資金比例,即:

β=ΣXiβi

(2)查找:用上述信息公司提供的信息平臺可自動算出股票組合的β數(shù)值。通常期貨公司和證券公司研究部門均有此類軟件。

值得注意的是:β系數(shù)是根據(jù)歷史資料計算得到的,計算的數(shù)據(jù)越多越詳細,得到的數(shù)值可靠性更高。