為什么有些白糖生產(chǎn)企業(yè)有時(shí)候會利用白糖期貨買白糖

admin

在我們的一般認(rèn)知中,生產(chǎn)企業(yè)主要扮演的是一個(gè)賣方的角色,他們收購原料后,把原料進(jìn)行再加工生產(chǎn)出成品的商品,進(jìn)而再銷售這些商品獲得利潤。生產(chǎn)企業(yè)本質(zhì)上是商品的賣方。當(dāng)期貨市場這個(gè)交易平臺出現(xiàn)后,生產(chǎn)企業(yè)的身份定位就開始有了微妙的變化——在期貨價(jià)格及市場行情的變化之下,有些生產(chǎn)企業(yè)不僅沒有在期貨市場上進(jìn)行賣出,反而卻成為期貨市場上的買方,這一身份的轉(zhuǎn)變意味著什么呢?它是否違背了生產(chǎn)企業(yè)作為賣方參與期貨市場套期保值的原理?要了解這一情況,我們還得從基差(基差=現(xiàn)貨價(jià)格-期貨價(jià)格)的變化說起。

擴(kuò)展知識

基差在市場中的三種表現(xiàn)情況

基差分為負(fù)數(shù)、正數(shù)及零三種市場情況。在正常的商品供求情況下,考慮到商品持有成本及價(jià)格風(fēng)險(xiǎn)的原因,基差一般為負(fù)數(shù),即期貨價(jià)格應(yīng)高于該商品的現(xiàn)貨價(jià)格,稱為正向市場;當(dāng)市場商品供應(yīng)出現(xiàn)短缺、供不應(yīng)求的現(xiàn)象時(shí),現(xiàn)貨價(jià)格高于期貨價(jià)格,這時(shí)就會出現(xiàn)基差為正的情況,稱為反向市場;按照期貨價(jià)格反映現(xiàn)貨價(jià)格的特性,當(dāng)期貨合約越接近交割期,基差會越來越接近于零甚至等于零,這是基差的第三種情況。

當(dāng)基差為正的時(shí)候,就是白糖現(xiàn)貨價(jià)格已經(jīng)高于白糖期貨價(jià)格,市場已經(jīng)處于反向市場。在這樣的情況下,生產(chǎn)企業(yè)如果仍在期貨市場上進(jìn)行賣出套期保值,不僅不能達(dá)到規(guī)避風(fēng)險(xiǎn)的目的,還有可能會出現(xiàn)虧損的情況,導(dǎo)致套期保值操作失敗。而在這樣的情況下,從期貨市場上買入交割白糖或許會比市面上銷售的白糖價(jià)格更便宜,這也就是我們?yōu)槭裁纯吹接行┌滋巧a(chǎn)企業(yè)不僅沒有在期貨市場上賣出,而往往成為期貨市場中的買方,通過期貨市場拿到價(jià)格更低的白糖,等到日后糖價(jià)上漲時(shí)再出售,降低自己的現(xiàn)貨銷售成本。這時(shí),已不能將這些生產(chǎn)企業(yè)的身份單純界定為生產(chǎn)者,而應(yīng)該將其看作是以一個(gè)中間貿(mào)易商的身份在參與市場。

案例——期貨價(jià)格大幅低于現(xiàn)貨成本,買入期貨大幅提高銷售利潤

2008年春節(jié)期間,廣西發(fā)生了嚴(yán)重的冰凍災(zāi)害,這是繼1999年廣西受霜凍災(zāi)害以來又一次嚴(yán)重的自然災(zāi)害,對當(dāng)時(shí)的甘蔗生產(chǎn)造成了極為嚴(yán)重的影響。由于當(dāng)時(shí)廣西各地,特別是柳州、來賓兩地甘蔗受災(zāi)嚴(yán)重,在此影響下,鄭州白糖期貨2008年春節(jié)后第一個(gè)交易日即全線漲停,并且在此后1個(gè)月左右的時(shí)間里連續(xù)上漲。由于甘蔗受災(zāi)食糖預(yù)期減產(chǎn),再加上市場人為炒作等各種因素,鄭州白糖期貨指數(shù)從年前3800點(diǎn)左右最高漲至4857點(diǎn),1個(gè)多月的時(shí)間漲幅達(dá)1000點(diǎn)左右。但這次災(zāi)害對甘蔗所造成的損失確實(shí)沒有人們普遍預(yù)計(jì)的大,與1999年廣西曾經(jīng)遭遇嚴(yán)重的霜凍相比,2008年的冰凍凍死的甘蔗較少,特別是桂南地區(qū)甘蔗死亡更少,主要是由于冰凍和低溫引致的病菌使甘蔗大面積腐爛。而在天氣回暖之后,這部分甘蔗又重新煥發(fā)了生機(jī)。

2008年4月11日在廣西柳州召開的廣西生產(chǎn)工作會議上,廣西當(dāng)前榨季食糖產(chǎn)量預(yù)期從減產(chǎn)70萬噸變成了增產(chǎn)150萬噸。這次會議也讓行情發(fā)生了逆轉(zhuǎn)——2007/2008榨季成為我國歷史上產(chǎn)糖量最高的一個(gè)榨季,全國總產(chǎn)量達(dá)1484萬噸,這恐怕是當(dāng)初冰凍災(zāi)害發(fā)生時(shí)誰都沒有想到的。會后,在增產(chǎn)預(yù)期下,白糖價(jià)格一路下跌,到8月中旬,鄭州白糖期貨指數(shù)已經(jīng)跌破了3300點(diǎn)關(guān)口,3300元/噸價(jià)位也是當(dāng)時(shí)廣西制糖企業(yè)的平均生產(chǎn)成本。而當(dāng)時(shí)白糖期貨近月合約SR809的價(jià)格還不到2800元/噸,主力合約SR901的價(jià)格也僅為每噸3200多元,廣西南寧與柳州的現(xiàn)貨價(jià)格維持在2900元/噸左右。

糖價(jià)長期運(yùn)行在成本線以下,引起了Y集團(tuán)的注意。經(jīng)過成本核算,Y集團(tuán)的噸糖成本在3200元/噸左右,與當(dāng)時(shí)2900元/噸的現(xiàn)貨價(jià)格相比,相當(dāng)于每賣1噸糖就虧損300元,而且當(dāng)時(shí)白糖期貨SR901的價(jià)格也在3200元左右,在這樣的價(jià)位上進(jìn)行賣出套期保值操作完全沒有任何意義。到了10月中旬,2008/2009榨季開始,糖價(jià)走勢依然沒有絲毫好轉(zhuǎn)。SR901的價(jià)格已經(jīng)下跌到了2800元/噸左右,已經(jīng)低于制糖成本500元/噸左右,廣西南寧的現(xiàn)貨報(bào)價(jià)僅為2700元/噸。Y集團(tuán)經(jīng)過長期的跟蹤研究分析認(rèn)為:首先,糖價(jià)已經(jīng)長時(shí)間運(yùn)行在制糖成本之下,這種情況繼續(xù)持續(xù)會對整個(gè)制糖行業(yè)造成極大傷害,因此這種情況不可能長期維持;其次,企業(yè)本身的制糖成本為3200元/噸,而從市場上采購的白糖價(jià)格僅為2700~2800元/噸,遠(yuǎn)低于自身制糖成本,如從市場上進(jìn)行采購后再進(jìn)行銷售,可以降低企業(yè)平均成本,彌補(bǔ)部分虧損;最后,由于現(xiàn)貨價(jià)格較低,廣西區(qū)內(nèi)進(jìn)行現(xiàn)貨銷售的企業(yè)和商家普遍存在惜售情況,且現(xiàn)貨市場貨源較少,無法滿足集團(tuán)采購要求。基于以上三個(gè)原因,Y集團(tuán)決定在SR901合約進(jìn)行買入操作并進(jìn)行交割。

2008年10月28日,Y集團(tuán)買入200手SR901合約,持倉價(jià)格為3050元/手;12月9日,Y集團(tuán)再次買入100手SR901合約,持倉價(jià)格為3000元/手,平均持倉成本為3033元/手。進(jìn)入交割月后,Y集團(tuán)以均價(jià)2930元/噸左右的價(jià)格交割了300手共計(jì)3000噸白糖。2009年2月,糖價(jià)開始觸底回升,到5月份生產(chǎn)期結(jié)束,南寧、柳州兩地現(xiàn)貨糖價(jià)已回升至3800元/噸左右,若以此價(jià)格計(jì)算,除去倉儲、運(yùn)輸?shù)乳_銷,Y集團(tuán)在期貨市場上購買的低價(jià)白糖已經(jīng)為他們帶來了至少200萬元的銷售利潤。實(shí)際上,Y集團(tuán)也是2008/2009榨季廣西白糖銷售均價(jià)最高的集團(tuán)之一。

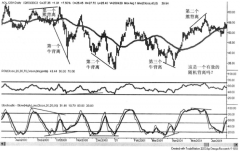

圖7-2是2008年1月~12月鄭州白糖期貨指數(shù)走勢圖。

圖7-2 2008年1月~12月鄭州白糖期貨指數(shù)走勢圖