套期保值是期貨市場最基本的交易策略,了解套期保值可為今后提升期貨交易技巧奠定基礎(chǔ)。接下來,筆者將為詳細介紹期貨套期保值的原理,期貨套期保值是如何操作的相關(guān)知識。

一、期貨操作的兩個方向

期貨操作的兩個方向是做多和做空,而期貨又聯(lián)系現(xiàn)貨市場,所以期貨市場就有一些獨特的盈利模式和操作策略。投資者在明白期貨投資者如何盈利之前,應(yīng)該先徹底弄清楚期貨的操作方向。

1.做多

做空的意思就是先買入商品,一段時間以后再賣出。如果該商品價格上漲,那么做多就有收益,反之則虧本。在現(xiàn)貨市場,做多是個很簡單的低買高賣行為,在期貨市場則與股票類似。

2.做空

做空的意思就是先賣出商品,一段時間以后再買回來。如果該商品價格下跌,那么做空就有收益,反之則虧本。

用個簡單的案例說明,假如目前玉米的價格是2000元1噸,張三認為玉米價格將要下跌,他在期貨市場簽訂了一張合約,約定1個月以后李四以2000元的價格向他買1噸玉米。假設(shè)1個月以后玉米的價格跌到了1900元1噸,那么此時張三購買1噸玉米給李四只需花費1900元,而李四要支付他之前約定好的2000元貨款,張三就獲得了100元的收益。

二、套期保值的相關(guān)定義

期貨市場最主要的功能就是規(guī)避現(xiàn)貨市場的風險。它是說,由于未來現(xiàn)貨價格的不確定性,一些想要回避這些風險的人可以在期貨市場采取對沖交易,從而將風險轉(zhuǎn)移至愿意承擔風險的投資者身上。這種交易方式,就叫作套期保值。

也就是說,套期保值是指把期貨市場當作轉(zhuǎn)移價格風險的場所,利用期貨合約作為將來在現(xiàn)貨市場上買賣商品的臨時替代物,對其現(xiàn)在買進準備以后售出商品或?qū)硇枰I進商品的價格進行保險的交易活動。

投資者進行任何的投資,首先要遵守的基本原則是在保證自己不虧損的前提下,再去追求獲利。一般來說,保值最淺顯的意思就是不虧本。

三、期貨套期保值的相關(guān)原理

套期保值的原理是,因為同一種特定商品的期貨和現(xiàn)貨的交貨日期前后不一,而它們的價格,會受相同的經(jīng)濟因素和非經(jīng)濟因素影響和制約,并且期貨合約到期必須進行實貨交割的規(guī)定性,使現(xiàn)貨價格與期貨價格還具有趨合性。

當期貨合約臨近到期日時,兩者價格的差異接近于零,否則就有套利的機會,因而,在到期日前,期貨和現(xiàn)貨價格具有高度的相關(guān)性。在相關(guān)的兩個市場中,反向操作,必然有相互沖銷的效果。

四、套期保值的操作方法

套期保值的基本操作方法是:在現(xiàn)貨市場和期貨市場對同一種類的商品同時進行數(shù)量相等但方向相反的買賣活動,即在買進或賣出實貨的同時,在期貨市場上賣出或買進同等數(shù)量的期貨,經(jīng)過一段時間,當價格變動使現(xiàn)貨買賣上出現(xiàn)的盈虧時,可由期貨交易上的虧盈得到抵消或彌補。從而在期貨與現(xiàn)貨之間、近期和遠期之間建立一種對沖機制,以使價格風險降低到最低限度。

套期保值有3個要素,期貨與現(xiàn)貨對應(yīng)、時間對應(yīng)、買賣對應(yīng),所以在具體操作時要遵循以下4個原則,具體如圖8-1所示。

圖8-1 進行套期保值操作時需遵守的4個原則

五、期貨套期保值實戰(zhàn)案例解析。

買入套期保值

期貨交易誕生初期,期貨市場一直被看作是投機市場。19世紀20年代以前,美國期貨界還很少提及套期保值。美國期貨專家霍布魯克·沃金(Holbrook Working)1953年在《期貨交易與套期保值》一文中提出,在19世紀20年代以前的大部分資料中充斥的觀點是,期貨交易主要是受投機驅(qū)使而進行的,“除了在辯論時為期貨市場的存續(xù)進行辯護外,套期保值很少被人提及”。套期保值僅被看作是期貨市場幸運的副產(chǎn)品,“不是期貨市場存在的必不可少的條件,與投機性的成交在數(shù)量上也沒有非常緊密的關(guān)系”。不過,沃金在文中首次引入基差(basis)概念,認為套期保值是對基差的投機,指出套期保值的目的是為了獲利,但不是從價格預測中獲利,而是參與基差預測中獲利。套期保值的結(jié)果不是將風險完全轉(zhuǎn)移,套期保值者利用期貨市場只是避免了現(xiàn)貨價格變動大的風險,轉(zhuǎn)換為基差波動較小的風險。為了減少或消除基差變動風險甚至從基差變動中獲得額外收益,保值者并不一定要建立與現(xiàn)貨完全對應(yīng)的期貨頭寸。基于這種觀點沃金拋棄了凱恩斯的預期價格理論,建立了倉儲理論模型:期貨價格=現(xiàn)貨價格+倉儲費用。

縱觀傳統(tǒng)的套期保值理論和關(guān)于套期保值的概念及作用的其他理論,有一個最基本的共同點,即套期保值是企業(yè)規(guī)避(降低)價格風險或保障利潤的有效手段。這也許是套期保值理念深入人心、期貨市場在世界范圍內(nèi)持續(xù)發(fā)展的主要原因。

買入套期保值是指交易者先在期貨市場買進期貨合約,以便將來在現(xiàn)貨市場買進現(xiàn)貨時不致因價格上漲而招致經(jīng)濟損失的一種套期保值方式。一般來說計劃購進商品或擔心未來價格上漲的現(xiàn)貨商人往往采用買進套期保值。

例如:3月30日,某不銹鋼加工廠計劃兩個月后購進加工原料1000噸鎳,工廠以當前現(xiàn)貨鎳價99600元/噸制定采購成本預算,不愿提前購進原料占壓庫存,但是又擔心兩個月后鎳價上漲,于是,決定利用上海期貨交易所金屬鎳合約進行買入套期保值,以99300元/噸的價格買進7月期貨合約1000手(1噸/手);6月1日,當工廠決定開始購進原鎳進行加工時,現(xiàn)貨鎳價格已上漲至116400元/噸,而7月期貨合約價格也上漲至116100元/噸。工廠在購進現(xiàn)貨的同時賣出平倉期貨合約,用期貨合約16800元/噸的差價盈利彌補了現(xiàn)貨采購16800元/噸的成本虧損,從而鎖定了采購成本,成功地實現(xiàn)了套期保值。

由上表的分析可知,該廠選用了與現(xiàn)貨品種相同的鎳期貨合約、與現(xiàn)貨交易時間相應(yīng)的7月期貨合約、與現(xiàn)貨數(shù)量相等的期貨合約數(shù)量(1000手=1000噸),進行了與現(xiàn)貨交易部位相反的期貨交易,從而完成了一次成功的買進套期保值,用期貨交易16800元/噸的差價盈利彌補了現(xiàn)貨采購16800元/噸的成本虧損,規(guī)避了現(xiàn)貨市場價格上漲的風險。

賣出套期保值

賣出套期保值是指交易者先在期貨市場賣出期貨合約,當現(xiàn)貨價格下跌時,用期貨市場的盈利來彌補現(xiàn)貨市場虧損,從而達到保值目的的一種套期保值方式。持有商品庫存或擔心未來價格下跌的現(xiàn)貨商人往往采用賣出套期保值。

例如:5月2日,現(xiàn)貨市場上大豆銷售價格為3900元/噸,由于今年國家鼓勵玉米改種大豆,并對大豆種植給予較大力度的補貼,預計種植面積將明顯提高,東北某農(nóng)場預計全年產(chǎn)量有可能會增長30%,擔心9月收割后大豆供應(yīng)充足導致價格下跌影響經(jīng)濟收入,于是,在大連商品交易所賣出1萬手(10噸/手)9月大豆期貨合約,成交價格3850元/噸;9月初,當農(nóng)場收成已成定局,即將開鐮收割,但是大豆現(xiàn)貨價格已跌至3650元/噸,農(nóng)場在期貨市場以3600元/噸的價格賣出平倉期貨合約,用期貨合約250元/噸的差價盈利彌補了現(xiàn)貨收成250元/噸的利潤損失,從而鎖定了價格和利潤收入,成功地實現(xiàn)了套期保值。

由上表的分析可知,該農(nóng)場選用了與現(xiàn)貨品種相同的大豆期貨合約、與大豆收割時間相應(yīng)的9月期貨合約、與現(xiàn)貨數(shù)量相當?shù)钠谪浐霞s數(shù)量(1萬手=10萬噸),進行了與現(xiàn)貨交易部位相反的賣出期貨合約的交易,用期貨交易250元/噸的差價盈利彌補了現(xiàn)貨收成250元/噸的產(chǎn)值損失,成功地進行了賣出套期保值,規(guī)避了現(xiàn)貨市場價格下跌的風險。

當然,以上兩個套期保值范例,只是描述了期貨市場盈利剛好等于現(xiàn)貨市場虧損的完全套期保值的情形,由于基差的變動,期貨市場和現(xiàn)貨市場的價格變動幅度不一定相等。如果期貨市場價格波動幅度小于現(xiàn)貨市場,期貨交易盈利或多或少可以彌補現(xiàn)貨市場的部分虧損,也是減虧或?qū)崿F(xiàn)了部分保值,總比單純面對和接受現(xiàn)貨虧損要好得多;如果期貨市場波動幅度偏大,期貨交易盈利除了能夠彌補現(xiàn)貨虧損,還能額外盈利。由于期貨價格與現(xiàn)貨價格的趨同性和趨合性,二者不可能長期背道而馳,因而不會出現(xiàn)套期保值在期貨市場和現(xiàn)貨市場同時虧損、雪上加霜的情形,因此套期保值對于現(xiàn)貨市場是大有裨益的。

基差對套期保值的影響

基差(basis)是某一特定地點某種商品的現(xiàn)貨價格與同種商品的某一特定期貨合約價格間的價差,是現(xiàn)貨價格減去期貨價格的代數(shù)值:基差=現(xiàn)貨價格-期貨價格,一般用近月期貨合約價格來計算。

基差因現(xiàn)貨價格和期貨價格的變動而變動,只是變動的幅度相對較小。正向市場上,基差為正數(shù)(也稱遠期貼水),反向市場上基差為負數(shù)(也稱遠期升水)。

通常所說的基差擴大、縮小是指基差的絕對值而言的;基差的趨強、趨弱則是相對其代數(shù)值而言的,沿數(shù)軸方向正向變動稱基差趨強,反之,稱基差趨弱。最終因現(xiàn)貨價格與期貨價格的趨同性和趨合性,基差在期貨合約的交割月趨于零。

基差的構(gòu)成和影響因素

基差是期貨價格與現(xiàn)貨價格之間實際運行變化的動態(tài)指標,至少包含了兩個市場間的運輸成本和持倉成本。運輸成本反映了現(xiàn)貨市場與期貨市場的空間因素,表現(xiàn)在同一時間的不同地點的基差不同;持倉成本反映兩個市場的時間因素,即持有或儲存某一商品的由某一時間到另一時間的成本,包括倉儲費用、資金利息、保險費和損耗費,反映了期貨價格與現(xiàn)貨價格之間的本質(zhì)關(guān)系特征。

基差主要決定于持倉成本,并與供求狀況和市場套利行為有關(guān)。市場上商品的供求關(guān)系也較大程度地影響著基差,商品供過于求時,現(xiàn)貨價格低于期貨價格;供不應(yīng)求時,現(xiàn)貨價格高于期貨價格。影響基差的其他因素還包括季節(jié)性因素、上年結(jié)轉(zhuǎn)庫存、當年產(chǎn)量預測值、替代品的供求、國外產(chǎn)量和需求、倉儲設(shè)施和費用、運輸條件和成本、保險費、國家政策以及市場心理因素等。

基差變化與套期保值效果

基差對于套期保值交易非常重要,因為基差是現(xiàn)貨價格與期貨價格的變動幅度和變化方向不一致而形成的,只要套期保值者密切關(guān)注基差變化,并選擇基差有利的時機完成套期保值交易,就會取得較好的效果。

一般來說,如果套期保值開始入市時的基差(以B0表示)與結(jié)束套期保值平倉期貨合約時的基差(以B1表示)相等,適宜進行套期保值交易,基差不變的套期保值稱之為完全型套期保值,即能夠完全用期貨市場的盈利彌補現(xiàn)貨市場的虧損,實現(xiàn)完全的規(guī)避風險。如上文買入套期保值分析的范例中,B0=99600元/噸-99300元/噸=-300元/噸,B1=116400元/噸-116100元/噸=-300元/噸,B0=B1,基差變化為0,實現(xiàn)了完全的套期保值。

如果基差發(fā)生了變化,套期保值就是非完全套期保值,根據(jù)不同的情況,套期保值的結(jié)果也不相同。

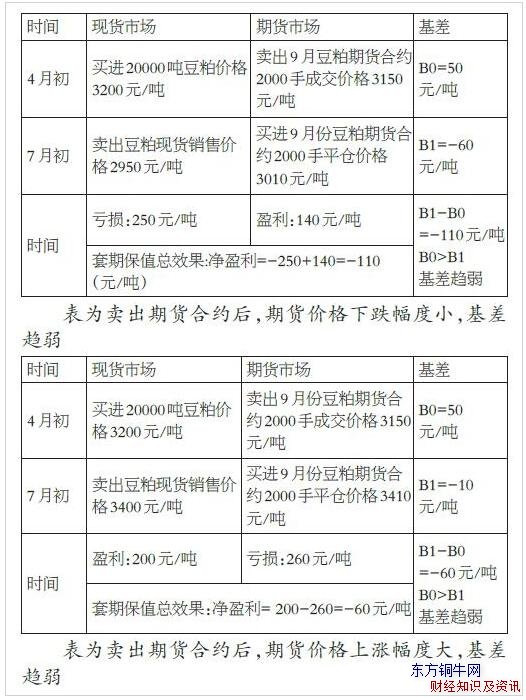

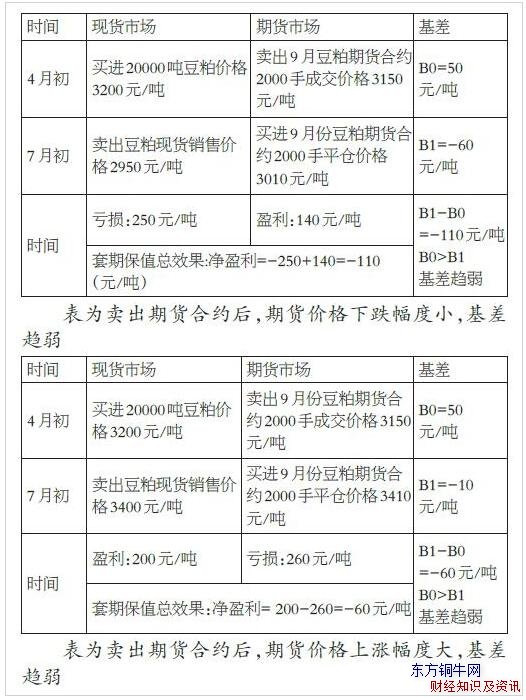

賣出套期保值與基差變動

假設(shè)某一豆粕經(jīng)銷商4月初以3200元/噸的價格從油廠采購了20000噸7月執(zhí)行的豆粕,但是擔心這期間豆粕價格下跌,于是選擇在大連商品交易所9月豆粕期貨合約進行賣出套期保值。我們設(shè)想以后現(xiàn)貨市場價格與期貨市場價格變化幅度不相同的各種情況加以分析,觀察基差變動對賣出套期保值效果的影響。

分析上述四種情況,可以發(fā)現(xiàn),賣出套期保值無論現(xiàn)貨價格和期貨價格如何變動,只要基差變動趨強,套期保值的總效果盈利;只要基差變動趨弱,套期保值總效果虧損。因此,進行賣出套期保值時,應(yīng)當選擇基差很弱極有可能趨強時入市保值,選擇基差趨強后結(jié)束保值。

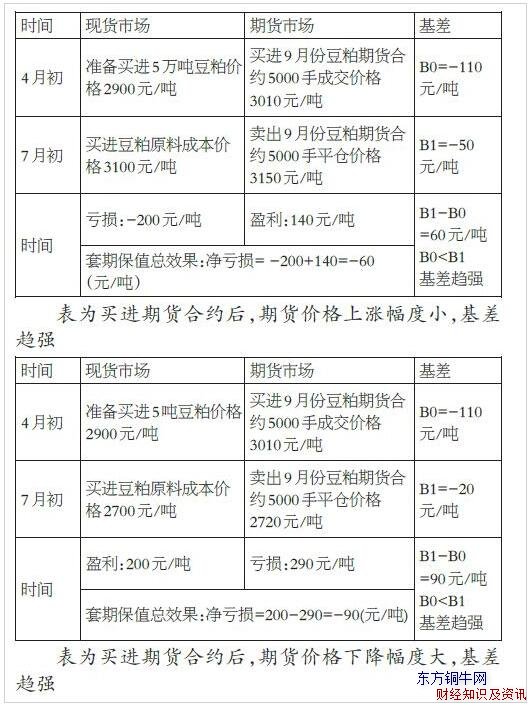

買入套期保值與基差變動

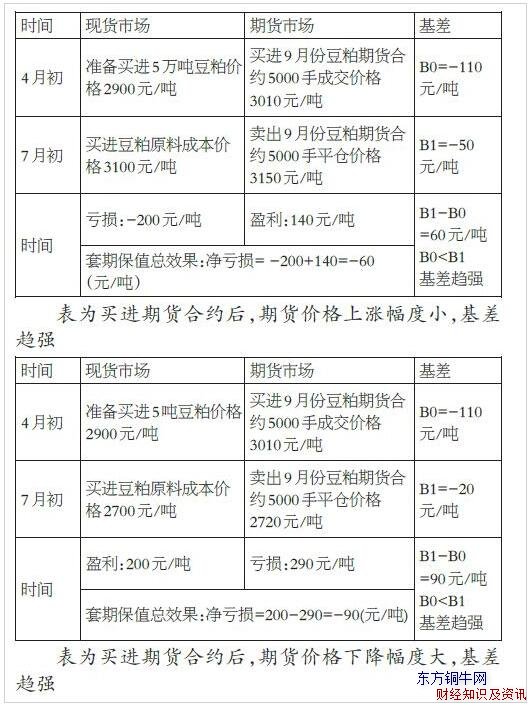

假設(shè)飼料廠6月初計劃2個月后從油廠采購5萬噸43%蛋白的豆粕,希望以當前豆粕價格2900元/噸安排生產(chǎn)計劃和成本預算,但是擔心兩個月以后豆粕價格上漲增加加工成本,于是選擇大連商品交易所9月豆粕期貨合約買進套期保值。以下針對現(xiàn)貨市場價格與期貨市場價格變化幅度不相同的各種情況,分析基差變動對買進套期保值效果的影響。

期貨套期保值的原理,期貨套期保值是如何操作的?

期貨套期保值的原理,期貨套期保值是如何操作的?

從上述例子可以歸納出:買進套期保值后無論現(xiàn)貨價格和期貨價格如何變動,只要基差變動趨弱就會凈盈利;只要基差變動趨強,就會凈虧損。因此,進行買進套期保值時,盡量選擇基差很強極有可能趨弱時入市,等待基差趨弱后結(jié)束保值。

通過分析基差變動對買期保值和賣期保值的影響,可以發(fā)現(xiàn)套期保值的凈盈虧就是基差變動值,而基差變動幅度遠遠小于現(xiàn)貨價格和期貨價格的波動幅度。套期保值的作用實質(zhì)上是把交易者面臨的巨大的市場價格風險,降低為變動幅度較小的基差變動風險。

隨著國內(nèi)期貨市場的不斷發(fā)展成熟,當前的套期保值早已不是單純的進行買入、賣出操作,而基差交易也已經(jīng)在諸多商品如有色金屬、黑色金屬、農(nóng)產(chǎn)品等領(lǐng)域運用得非常廣泛,一方面為企業(yè)的現(xiàn)貨經(jīng)營提供了更多風險管理工具,但另一方面也對市場對參與者提出了更高要求,本文的套期保值案例分析僅僅是初步涉及了原理和基本操作流程,在實際應(yīng)用當中,企業(yè)需要對具體品種進行深入研究,才能有效管理商品價格波動風險。

本文由東方銅牛網(wǎng)編輯,轉(zhuǎn)載 期貨套期保值的原理,期貨套期保值是如何操作的? 請注明文章地址。