收益互換的操作原理?

dongfang888

收益互換,聽起來挺復雜的,咱們聊聊?

你可能聽說過股票、債券這些投資工具,但“收益互換”這個詞兒,是不是讓你覺得有點陌生?其實啊,它就是一種金融衍生品,說白了,就是兩個或多個參與者之間達成的一種協議。這個協議的核心在于雙方同意交換彼此資產的現金流或者收益。聽起來好像還是有點抽象?別急,咱們慢慢來。

為什么會有收益互換這種東西呢?

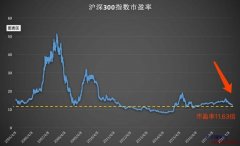

想象一下,如果你手里有一筆錢,想要投資,但是又擔心市場波動太大,可能會虧本;另一邊,有人手上有穩定的收入來源,比如租金,但他卻希望能從股市中獲得更高的回報。這時候,如果你們倆能坐下來商量商量,互相交換一下各自擁有的東西——你給他提供穩定收入的機會,他則給你一個參與股市漲跌的機會,這樣不就兩全其美了嗎?這就是收益互換背后的基本邏輯。

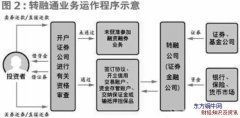

那么,具體是怎么操作的呢?

首先,得有兩個人或者機構愿意做這筆交易。一方我們叫甲方吧,另一方自然就是乙方了。假設甲方擁有某只股票,而乙方則持有一定量的現金。他們決定進行一次收益互換:在未來的一段時間內(比如說一年),甲方將自己持有的那部分股票產生的所有收益(包括股價上漲帶來的資本增值以及分紅等)都轉給乙方;作為交換條件,乙方需要定期支付給甲方一筆固定的金額,這可以看作是資金的成本或者是對甲方承擔風險的一種補償。這樣一來,甲方相當于把股票的風險轉移給了乙方,同時還能保證有一定的收入;而乙方雖然承擔了更多風險,但也獲得了潛在更高收益的機會。

收益互換有哪些類型?

根據所涉及資產的不同,收益互換大致可以分為幾類:

- 股權收益互換:就像剛才舉的例子那樣,涉及到的是股票或者其他權益類證券。

- 利率收益互換:這里主要是指固定利率與浮動利率之間的轉換。比如一家公司發行了浮動利率債券,但它更希望支付固定利息,那么就可以通過與銀行簽訂利率互換來實現這一目標。

- 信用違約互換:這是一種比較特殊的類型,主要用于管理信用風險。簡單來說,就是買方向賣方支付一定的費用,以換取在特定債務發生違約時得到賠償的權利。

這種方式有什么好處和壞處?

對于投資者而言,使用收益互換的最大優勢之一就是靈活性。它可以讓你在不實際擁有某種資產的情況下享受到該資產所帶來的收益,同時也能夠幫助規避某些不愿意承擔的風險。此外,在稅收籌劃方面,有時候利用收益互換也能達到節省稅款的效果。不過,任何事情都有兩面性,收益互換也不例外。由于這類產品結構復雜,往往伴隨著較高的成本,并且可能存在流動性不足的問題。更重要的是,如果對方違約,那么損失可能會非常嚴重。因此,在考慮是否采用這種方式之前,一定要充分了解相關規則并評估自身承受能力。

結語

總的來說,收益互換作為一種創新性的金融工具,在滿足不同投資者需求方面確實發揮了重要作用。但正如前面提到的,它也存在著不少挑戰。所以,無論是個人還是機構,在決定參與此類交易前都應該謹慎行事,最好是在專業人士指導下做出決策。

Q&A時間

問:收益互換適合所有人嗎? 答:不一定哦。因為收益互換通常涉及較為復雜的金融知識,而且風險也不小,所以更適合那些有一定經驗并且能夠接受較高風險水平的專業投資者。

問:我可以通過哪些渠道了解到更多關于收益互換的信息? 答:你可以查閱相關的財經書籍、網站,或者咨詢專業的金融機構。現在很多大學里也有開設相關課程,參加學習也是一個不錯的選擇。

問:收益互換和期貨有什么區別? 答:雖然兩者都是用來管理和轉移風險的工具,但它們的工作原理有所不同。期貨合約規定了未來某個時間點以約定價格買賣特定數量的商品或金融工具;而收益互換則是基于雙方對未來現金流的預期來進行交換。簡而言之,一個是直接買賣,另一個則是現金流的交換。